受益于宏观经济企稳、供需关系改善、居民消费升级,我国旅游业发展迅速,而旅游业作为酒店行业的上游的一个重要组成部分,直接影响着酒店行业的发展状况,因此旅游业的快速发展带动了酒店行业的蓬勃成长,连锁酒店规模由2015年3.08家增长至2019年的5.56家,年复合增速达16%。在这期间,我国连锁酒店行业中的经济型连锁酒店规模增速持续小于中端连锁酒店规模增速,再加上行业供需结构错配,使得我国中端连锁酒店成长空间巨大,而国内各大酒店集团通过合并也将行业酒店类型向中高端领域发展推向了更高点。

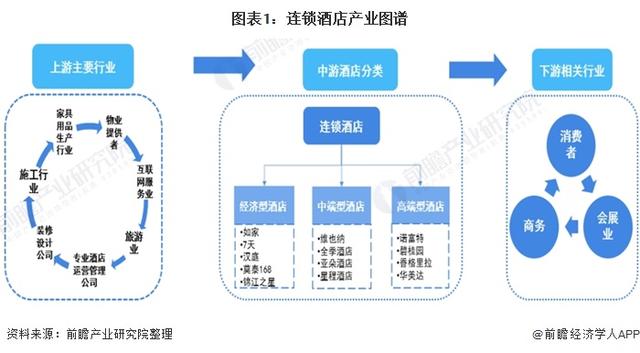

连锁酒店产业图谱

连锁酒店产业链下游主要直接面对消费者,并涉及商务和会展业;上游主要包括旅游业、互联网服务业(如携程、艺龙等)、物业提供者(如物业业主、地产开发商等)、参与具体经营管理的专业酒店运营管理公司、装修设计行业、施工行业以及家具用品生产行业。

连锁酒店整体规模逐年增长 但连锁化率仍然处于较低水平

连锁酒店是指以加盟经营模式运营的酒店,连锁酒店一般都具有全国统一的品牌形象识别系统、全国统一的会员体系和营销体系、价格相比较很有优势符合大众化消费。

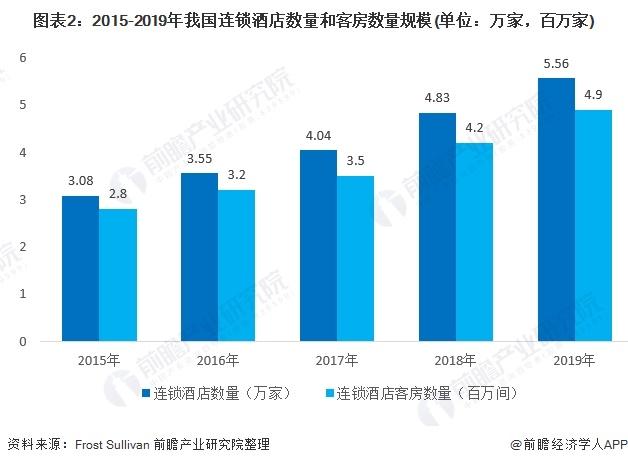

随着国内生活质量的提高,越来越多的人选择外出旅游来放松自己,我国旅游人次呈逐年快速增长趋势。而旅游业的快速发展,住宿需求上升,从而推动了我国酒店业的快速发展。根据Frost Sullivan公布数据显示,我国连锁酒店数量从2015年的约3.08万家,增长至2019年的约5.56万家,年复合增速达16%;客房数量方面,则从2015年的约280万间,增长至约490万间左右,年复合增速达15%。

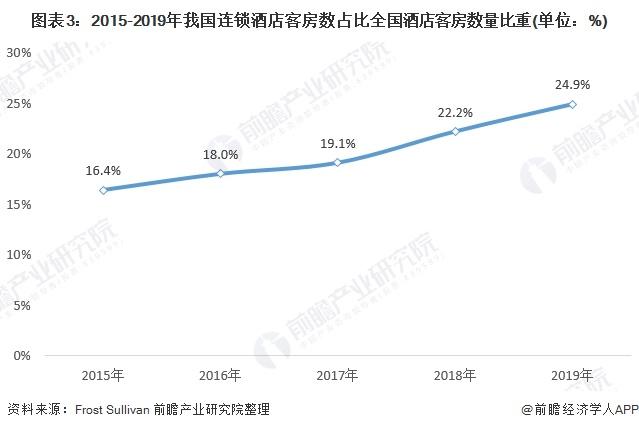

尽管近年来我国连锁酒店规模增长较快,但从全国酒店行业发展来看,我国酒店行业连锁率仍然偏低,截至2019年12月31日,全国酒店业客房数约1970万间,连锁酒店仅为490万间,仅占中国酒店客房的24.9%,远低于全球平均的约41.1%,未来我国连锁酒店增长空间仍然较大。具体而言,中国三线或以下城市的酒店行业连锁酒店渗透率相对较低(2019年约为21.1%),为连锁酒店带来巨大增长机会。

经济型酒店为连锁酒店很大组成部分 中端连锁酒店增长迅速

根据华住招股书,酒店可就价格范围分为三个分部:经济型、中档(包括中档及中高档)及高档,其中经济型酒店的日均房价于2019年介乎20美元至30美元,中档酒店的日均房价于2019年介乎40美元至70美元,高档酒店的日均房价于2019年介乎80美元至150美元。

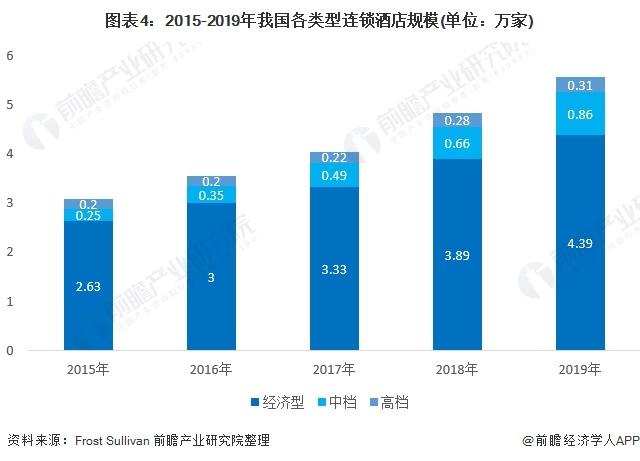

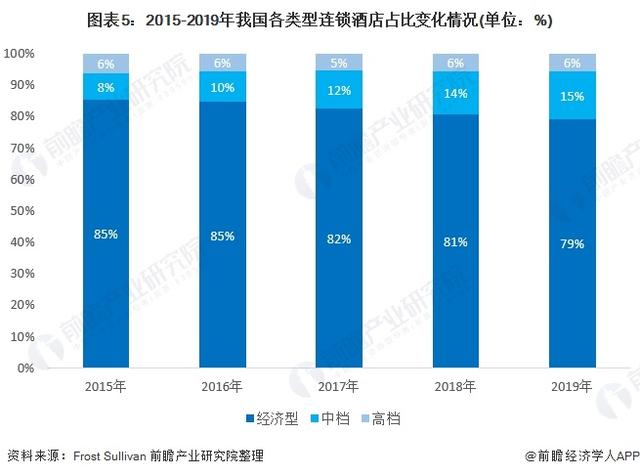

2019年底,我国经济型、中档、高档连锁酒店的数量分别为4.39万家、0.86万家、0.31万家,占连锁酒店的比重分别约为79%、15%、6%;从客房数量来看,则分别占比53%、27%、20%。因此不管是酒店数量还是客房数,经济型连锁酒店都是连锁酒店的很大组成部分。

但从发展增速来看,近年来随着中产消费群体的崛起,消费升级导致顾客需求发生极大的变化,酒店提供的服务能否满足新型消费者个性化、多元化、移动化、体验化、社群化的需求,对经济型酒店形成了极大的挑战,从而加剧了经济型连锁酒店洗牌。但另一方面则推动了中端连锁酒店的需求,数据显示,近年来中端连锁酒店占比呈逐年增长趋势,从2015年的8%左右增长至2019年的15%。

行业供需结构错配 中端酒店成长空间巨大

从供给端看,我国酒店房间数分布呈现梯形结构,豪华型酒店区域性过剩,中高端酒店总量不足,经济型酒店总体供给平衡但整合空间较大,未来供给结构会逐步向需求端结构靠拢。根据统计,截止2019年底,豪华型(五星级)、中高档(三、四星)、经济型(二星及以下)客房数分别为:111万、502万、1141万间,分别占客房总数的6%、29%、65%。

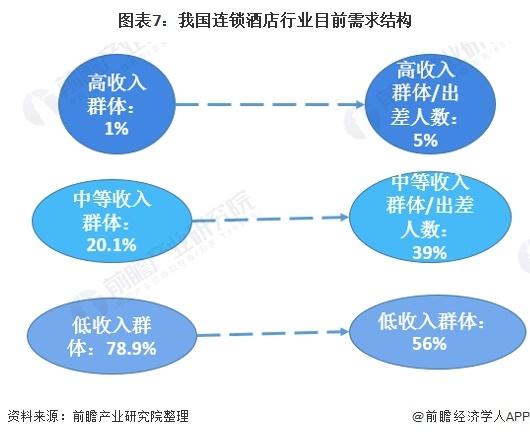

从需求端看,伴随着我国消费偏好以及客流的温和增长,需求端发生了结构性变化,主要矛盾从总量不足到结构性供给不足。在需求总量稳步增长的前提下,我国人均可支配收入(尤其是中产阶级人群)、人均旅行支出费用也逐步走高,中端需求上升明显。

按照财富分布及年均出行次数推演,我国酒店需求结构约为:豪华、中端、经济型占比分别为5%、39%、56%。在总量饱和的背景下,酒店供给结构与需求结构错配,未来中端产品仍有52%以上总量发展空间。

内资首旅如家、华住、锦江三足鼎立 外资温德姆、洲际和鸥游位居市场份额前三

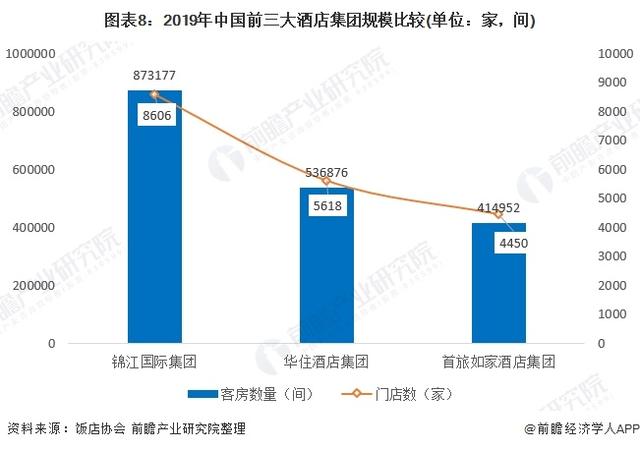

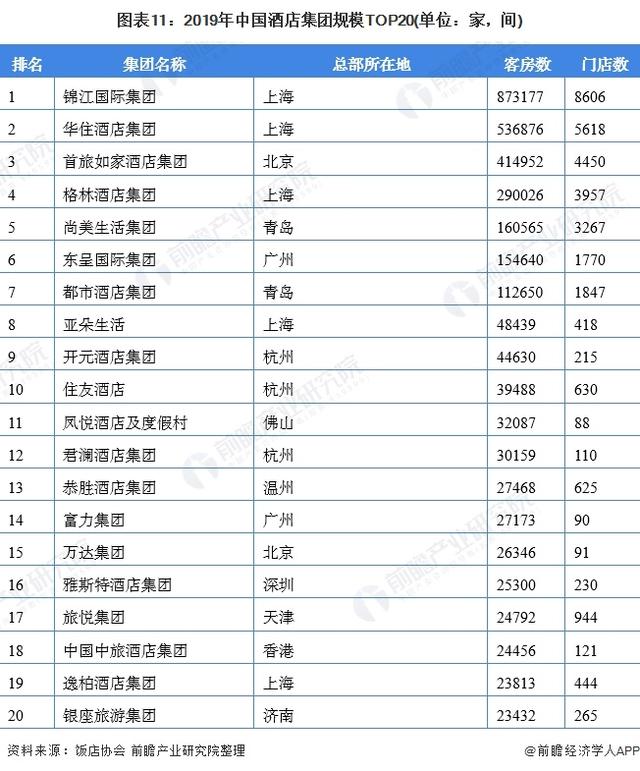

国内方面,目前国内酒店品牌竞争形成三足鼎立的局面,首旅如家集团、华住集团、锦江集团已经凭借众多品牌迅速抢占市场。根据中国饭店业协会和盈碟咨询公布的数据显示,截至2019年年底,锦江国际集团共有8606家门店,客房数为87.32万间;华住酒店集团共有5618家门店,客房数为53.69万间;首旅如家集团共有4450家门店,客房数为41.5万间。

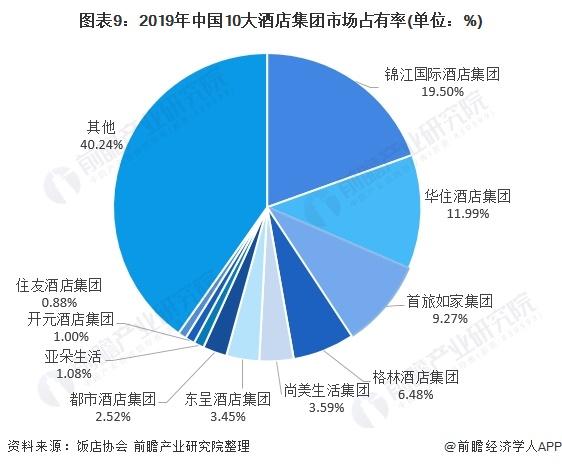

因此从各大酒店集团市场占有率来看,2019年,锦江国际酒店集团市场占有率为19.50%,位列第一;其次为华住酒店集团市占率为11.99%;首旅如家酒店集团以9.27%的市占率位列第三。

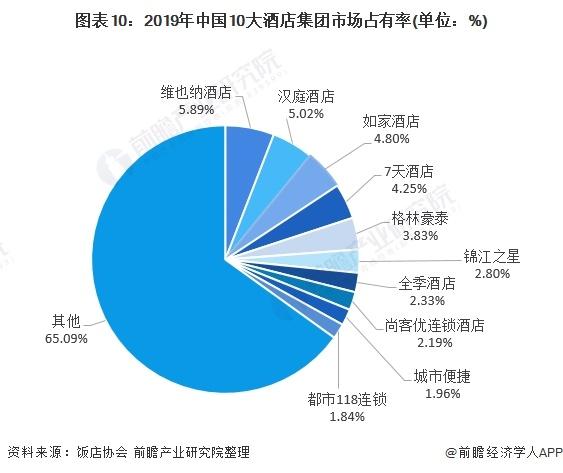

从各大酒店集团旗下品牌的市场占有率来看,2019年,锦江旗下的维也纳酒店以5.89%的市场占有率排名第一;其次为华住集团旗下的汉庭酒店,市占率为5.02%;第三为首旅如家集团旗下的如家酒店,市占率为4.8%。

无论是从三家酒店的市占率比较,还是从各自旗下品牌的市场分布广度来看,首旅如家、华住、锦江三家酒店集团都是中国连锁酒店行业中的龙头企业。

外资酒店方面,按照不同外资品牌酒店的客房数量规模来看,鸥游酒店管理有限公司旗下的OYO酒店在外资品牌规模中占比大,共有客房数量11.46万间,门店数为3191家;其次为温德姆酒店管理集团旗下的速8酒店,共有客房数量7.36万间,门店数为1217家;排名第三的为洲际酒店集团旗下的皇冠假日酒店,共有客房数量3.79万间,门店数为159家。

而从品牌规模20强排行榜中可以看出,品牌规模前20名的酒店品牌几乎为洲际酒店集团、温德姆酒店管理集团、万豪国际酒店集团、希尔顿酒店集团以及香格里拉酒店集团这几家集团旗下酒店品牌。其中温德姆集团排名第一,共计15.27万间客房,门店数量1547家;其次为洲际酒店集团,共计12.92万间客房,门店数量551家;第三则为鸥游酒店管理(上海)有限公司,共计11.46万间客房,门店数量3191家。

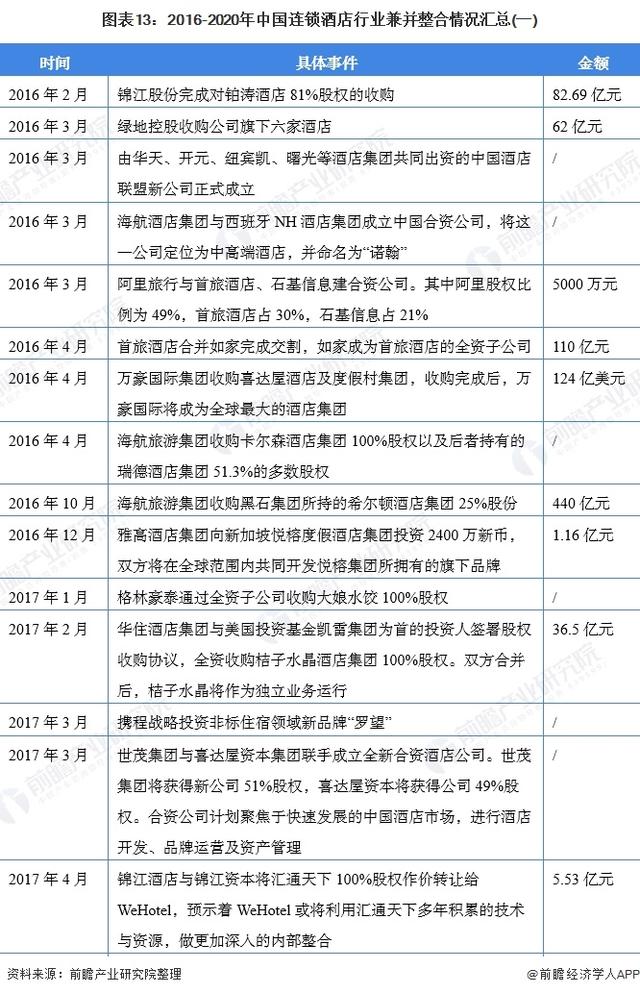

酒店业并购频繁 中高端和海外市场为合并主战场

长期以来,我国连锁酒店市场上传统的星级酒店,仍然多为单体经营,管理的专业化程度和品牌知名度不高,更缺少对中端消费群体核心住宿需求的关注,而经营生存困难。此外,随着近年来居民消费水平提高,推动了对中高端酒店的需求,在此背景下,对低端酒店进行升级,以及规模较大经济型酒店通过兼并中端酒店企业,实现品牌升级以及连锁经营,成为了国内酒店业兼并整合的主要动力。

而随着国内酒店规模、品牌的不断壮大,我国头部酒店企业加快了向海外扩张速度,如格林豪泰收购澳大利亚雅阁酒店,华住全资收购德国第一大本土酒店集团Deutsche Hospitality,并成立了1亿美元基金,计划在日本收购酒店。

2016年以来,国内连锁酒店企业兼并整合情况具体如下:

疫情加快行业整合,酒店连锁化趋势明显

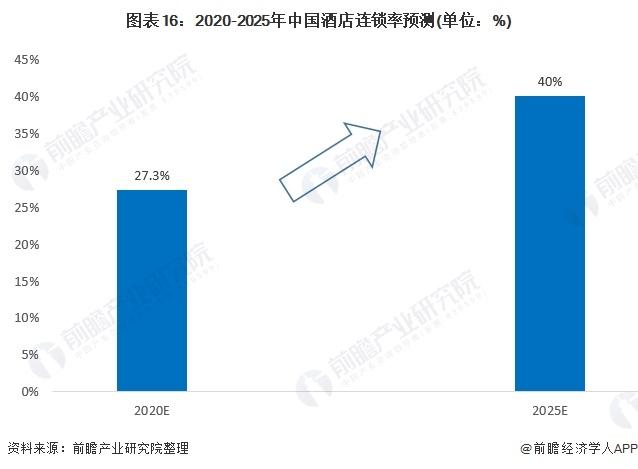

近年来全球连锁酒店渗透率稳步提升,全球连锁酒店渗透率从2015年40.2%提升至2019年41.1%。国内方面,2019年我国连锁酒店渗透率仅为24.9%,酒店连锁存在较大发展空间。而在2020年在疫情中,中高端酒店面对危机反应迅速,纷纷下调价格,这几乎让单体酒店完全失去生存空间,众多酒店都在疫情后面临倒闭危机,行业连锁有望进一步提高,预计2020年我国连锁酒店渗透率将达到27.3%,而到2025年则有望达到40%左右。

以上数据及分析均来自于前瞻产业研究院《中国连锁酒店行业发展前景预测与投资战略规划分析报告》。